¿Qué beneficios tiene el apalancamiento en inversiones?

En el complejo mundo de las inversiones, el apalancamiento emerge como una herramienta poderosa con el potencial de amplificar tanto las ganancias como las pérdidas. Mediante el uso de fondos prestados, los inversionistas pueden aumentar su exposición al mercado, lo que brinda la oportunidad de obtener mayores rendimientos. Este artículo explorará los beneficios del apalancamiento en las inversiones, destacando sus ventajas, desventajas y estrategias de uso prudente.

El apalancamiento: una herramienta poderosa para aumentar el rendimiento

Aumento del rendimiento potencial

El apalancamiento puede permitir a los inversores obtener mayores rendimientos con una inversión inicial menor. Al utilizar deuda para financiar una inversión, los inversores pueden multiplicar sus ganancias si la inversión genera un retorno positivo.

Ejemplo:

Un inversor tiene $10.000 para invertir en acciones. Si la acción aumenta un 10%, el inversor obtendrá $1.000 de ganancia.

Si el inversor utiliza apalancamiento para invertir $20.000, y la acción aumenta un 10%, el inversor obtendrá $2.000 de ganancia, duplicando su retorno inicial.

| Capital propio | Deuda | Inversión total | Retorno | Ganancias |

|---|---|---|---|---|

| $10.000 | $0 | $10.000 | 10% | $1.000 |

| $10.000 | $10.000 | $20.000 | 10% | $2.000 |

Acceso a nuevas oportunidades de inversión

El apalancamiento puede proporcionar a los inversores los recursos necesarios para acceder a inversiones que de otra manera no podrían permitirse. Por ejemplo, un inversor puede utilizar deuda para comprar un inmueble de inversión, lo que le permite acceder a un activo que generará rentas y potencialmente se revalorizará.

Diversificación de la cartera

El apalancamiento puede ayudar a diversificar una cartera, ya que permite a los inversores acceder a diferentes clases de activos que de otra manera no podrían incorporar a su cartera. Por ejemplo, un inversor puede utilizar deuda para comprar oro o bienes raíces, lo que le permite diversificar su cartera y reducir su riesgo.

Mayor liquidez

En algunos casos, el apalancamiento puede aumentar la liquidez de una inversión, lo que puede ser útil para inversores que necesitan acceder a sus fondos rápidamente. Por ejemplo, un inversor que utiliza un préstamo para comprar un inmueble puede obtener financiación a corto plazo si necesita dinero en efectivo.

Nota: Es importante tener en cuenta que el apalancamiento también aumenta el riesgo, ya que los inversores también deben pagar intereses sobre la deuda.

¿Cuándo es bueno apalancarse?

Cuando tienes una clara ventaja competitiva

El apalancamiento te permite amplificar tus ganancias, pero también tus pérdidas. Si tienes una ventaja competitiva clara que te permita generar rendimientos consistentemente superiores al costo del apalancamiento, entonces es una buena estrategia a considerar. Esto puede ser en cualquier ámbito: desde una inversión con un retorno esperado alto, hasta un negocio con una posición de mercado sólida.

- Retorno sobre la inversión superior al costo del apalancamiento: Si el retorno que esperas obtener de tu inversión (o negocio) es mayor que el interés o costo del apalancamiento, tienes una clara ventaja para aumentar tus ganancias.

- Dominio del riesgo: Si tienes un profundo conocimiento del riesgo que estás asumiendo y puedes gestionarlo de forma efectiva, el apalancamiento puede ser una herramienta poderosa.

- Estructura financiera sólida: Un apalancamiento excesivo puede generar problemas de solvencia. Asegúrate de tener una estructura financiera sólida y una capacidad de pago adecuada antes de utilizar el apalancamiento.

Cuando necesitas financiar un proyecto de alto potencial

Si tienes un proyecto con un potencial de crecimiento importante, pero no tienes los recursos propios para financiarlo, el apalancamiento puede ser una solución viable. Es importante que el proyecto tenga un plan de negocios sólido y un modelo de negocio escalable para justificar la toma de deuda.

- Plan de negocios sólido: Necesitas tener un plan de negocios bien definido que demuestre la viabilidad del proyecto y la capacidad de generar suficientes ingresos para cubrir los pagos de la deuda.

- Modelo de negocio escalable: Un modelo de negocio escalable te permitirá aumentar rápidamente tus ventas y ganancias, lo que facilitará el pago de la deuda.

- Manejo del riesgo: Es fundamental tener un plan de contingencia para afrontar posibles imprevistos y riesgos durante la ejecución del proyecto.

Cuando quieres aprovechar oportunidades temporales

En ciertas ocasiones, se presentan oportunidades temporales en el mercado que pueden generar ganancias significativas. El apalancamiento puede ser una forma de aprovechar al máximo estas oportunidades. Por ejemplo, una subida del precio de un activo o una caída de las tasas de interés.

- Análisis del riesgo: Es crucial evaluar el riesgo asociado a la oportunidad. No todas las oportunidades son iguales y algunas pueden ser demasiado riesgosas para usar el apalancamiento.

- Horizonte temporal: El apalancamiento es más adecuado para oportunidades temporales que se espera que generen ganancias a corto plazo. Las oportunidades a largo plazo suelen conllevar un mayor riesgo.

- Plan de salida: Tener un plan de salida bien definido es fundamental para minimizar las pérdidas si la oportunidad no se materializa.

¿Cómo funciona el apalancamiento en las inversiones?

¿Qué es el apalancamiento en las inversiones?

El apalancamiento en las inversiones es una técnica que te permite aumentar tu potencial de ganancias, pero también incrementa tu riesgo. Funciona tomando prestado dinero para aumentar tu inversión. Imagínate que tienes $10,000 para invertir en acciones. Puedes optar por invertir todo ese capital, o puedes pedir prestados $10,000 adicionales, lo que te permitiría invertir $20,000.

Si la inversión crece un 10%, sin apalancamiento obtendrías una ganancia de $1,000. Con apalancamiento, la ganancia sería de $2,000.

Ventajas y Desventajas del Apalancamiento

El apalancamiento ofrece varias ventajas, pero también conlleva riesgos:

- Aumenta las ganancias potenciales: Si tu inversión se aprecia, las ganancias se amplifican.

- Acceso a mayores oportunidades: Te permite invertir más dinero en activos que podrías no tener inicialmente.

- Mayor diversificación: Puedes diversificar tu cartera con más activos.

- Costos de financiamiento: Debes pagar intereses por el dinero prestado.

- Aumenta las pérdidas potenciales: Si la inversión pierde valor, las pérdidas también se amplifican.

- Mayor riesgo de liquidez: Es posible que debas liquidar la inversión para pagar la deuda.

Tipos de Apalancamiento

Existen diferentes formas de utilizar el apalancamiento en las inversiones:

- Préstamos para inversiones: Puedes pedir dinero prestado a bancos o instituciones financieras para invertir en acciones, bienes raíces, etc.

- Derivados financieros: Instrumentos como opciones y futuros te permiten controlar grandes cantidades de capital con una inversión inicial menor.

- Fondos apalancados: Estos fondos utilizan deuda para aumentar sus rendimientos.

¿Cómo saber si el apalancamiento es bueno o malo?

¿Qué es el apalancamiento?

El apalancamiento es una herramienta financiera que permite aumentar el rendimiento de una inversión, pero también incrementa el riesgo. Consiste en utilizar deuda o préstamos para financiar una inversión, lo que permite adquirir más activos de los que se podrían comprar con el capital propio.

¿Cuándo es bueno el apalancamiento?

- Aumento del rendimiento: El apalancamiento puede aumentar significativamente el rendimiento de una inversión, especialmente en mercados alcistas. Si el activo sube de valor, la ganancia será mayor al haber utilizado deuda.

- Acceso a oportunidades: Permite acceder a inversiones que de otra manera no serían posibles con el capital propio.

- Diversificación: El apalancamiento puede utilizarse para diversificar una cartera de inversiones, lo que reduce el riesgo global.

¿Cuándo es malo el apalancamiento?

- Aumento del riesgo: El apalancamiento aumenta el riesgo de pérdidas, ya que las deudas deben ser pagadas independientemente de la rentabilidad de la inversión. Si el activo baja de valor, la pérdida será mayor al haber utilizado deuda.

- Costos de financiamiento: Los intereses de la deuda pueden reducir la rentabilidad de la inversión, especialmente en períodos de tasas de interés altas.

- Riesgo de insolvencia: Un apalancamiento excesivo puede llevar a una situación de insolvencia, donde la inversión no genera suficientes ingresos para cubrir las deudas.

¿Cuál es el riesgo del apalancamiento?

Riesgo de Pérdida Total

El apalancamiento aumenta el potencial de ganancias, pero también el de pérdidas. Si las inversiones apalancadas no funcionan como se esperaba, las pérdidas pueden superar significativamente la inversión inicial.

- Pérdida Total de la Inversión Inicial: En escenarios negativos, la pérdida puede exceder la inversión inicial, lo que significa que se pierde todo el capital invertido.

- Pérdida de Dinero Prestado: Además de la pérdida del capital inicial, se debe devolver el dinero prestado, lo que aumenta el riesgo de pérdidas aún mayores.

- Llamadas de Margen: Si el valor de las inversiones apalancadas cae por debajo de un cierto nivel, los corredores pueden exigir que se aporte más capital, conocido como "llamadas de margen". Si no se puede satisfacer esta demanda, las inversiones podrían liquidarse a pérdidas.

Riesgo de Liquidez

El apalancamiento puede dificultar la liquidación de las inversiones en momentos de necesidad.

- Posible Dificultad para Vender: En situaciones de mercado volátil, puede ser difícil vender las inversiones apalancadas rápidamente y a un precio favorable.

- Costos de Liquidación: La liquidación de inversiones apalancadas puede generar costos adicionales, como comisiones o penalizaciones.

Riesgo de Margen

El apalancamiento se basa en márgenes, que representan la diferencia entre el valor de las inversiones y el dinero prestado.

- Cambios Bruscos en el Precio: Los cambios bruscos en los precios de las inversiones pueden reducir significativamente el margen, lo que aumenta el riesgo de pérdida.

- Liquidez del Margen: La capacidad de mantener el margen depende de la liquidez de las inversiones. Si las inversiones no se pueden vender rápidamente, el margen puede verse afectado.

Preguntas frecuentes

¿Qué es el apalancamiento en inversiones?

El apalancamiento en inversiones se refiere al uso de dinero prestado para aumentar el tamaño de una inversión. En otras palabras, invertir más de lo que se posee, con la esperanza de obtener mayores rendimientos. Es como usar una palanca para levantar un objeto pesado: se aplica una fuerza relativamente pequeña para generar una fuerza mayor en el otro extremo.

En el contexto de las inversiones, el dinero prestado puede provenir de diversas fuentes, como préstamos bancarios, margen de corretaje, o incluso créditos hipotecarios, y se utiliza para adquirir más acciones, bonos, o cualquier otro activo.

La idea principal es que, al obtener una mayor exposición a un activo, el inversor potencialmente multiplica sus ganancias si el valor del activo se aprecia. Sin embargo, también se multiplican las pérdidas si el valor del activo disminuye.

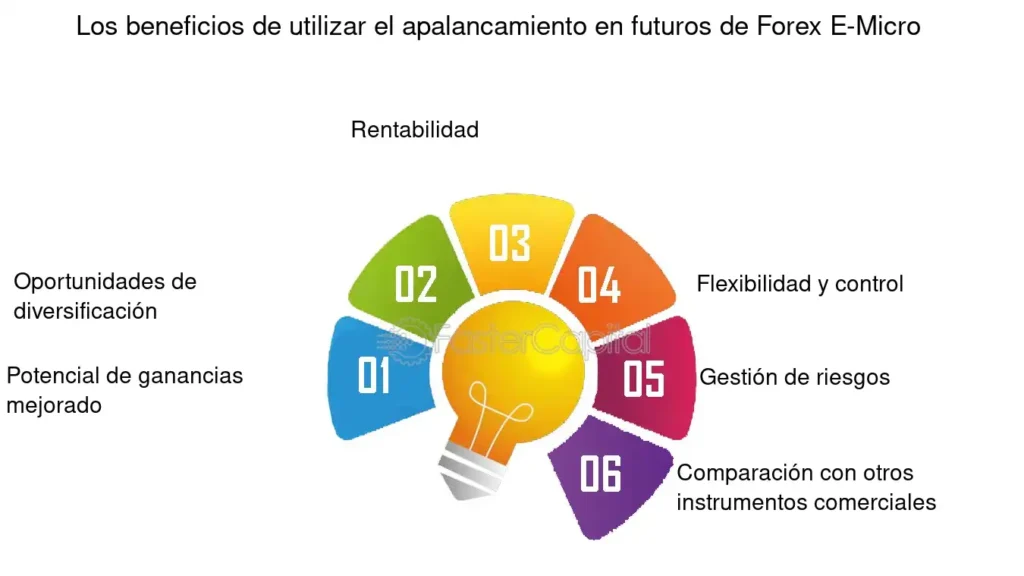

¿Cuáles son los beneficios del apalancamiento en inversiones?

El apalancamiento ofrece ciertos beneficios que pueden ser atractivos para algunos inversores:

Mayor potencial de ganancias: Como se invierte más dinero, la potencial ganancia es mayor. Si la inversión se desarrolla favorablemente, las ganancias pueden ser significativamente más altas que sin apalancamiento.

Acceso a mayores oportunidades: El apalancamiento permite a los inversores con capital limitado acceder a inversiones que normalmente serían inaccesibles, como bienes raíces o inversiones en capital privado.

Mejor gestión del riesgo: El apalancamiento también puede utilizarse para diversificar una cartera de inversiones, reduciendo el riesgo general. Esto se debe a que se puede invertir en una mayor variedad de activos con una cantidad de capital inicial menor.

Es importante recordar que estos beneficios se basan en la premisa de que la inversión se desarrolla favorablemente. Si la inversión pierde valor, las pérdidas se magnificarán debido al apalancamiento.

¿Cuáles son los riesgos del apalancamiento en inversiones?

Si bien el apalancamiento puede aumentar las ganancias potenciales, también conlleva riesgos significativos:

Mayores pérdidas: El principal riesgo del apalancamiento es que las pérdidas se amplifican. Si la inversión disminuye de valor, las pérdidas serán mayores que si se hubiera invertido solo capital propio.

Mayor riesgo de liquidación: Si una inversión se realiza con dinero prestado y su valor cae por debajo de un cierto umbral, el prestamista puede exigir el pago de la deuda. Esto podría resultar en la venta forzosa del activo a un precio menor, generando una pérdida significativa.

Mayor estrés financiero: El uso de apalancamiento puede generar presión financiera al tener que afrontar pagos de intereses y posibles pérdidas.

El apalancamiento es una herramienta poderosa, pero requiere un conocimiento profundo de las inversiones y una gestión adecuada del riesgo. No es adecuado para todos los inversores y debe utilizarse con precaución.

¿Cuándo es adecuado utilizar el apalancamiento en inversiones?

El apalancamiento no es una estrategia adecuada para todos.

Experiencia e información: Es fundamental contar con conocimiento profundo de los mercados financieros y de las estrategias de inversión. Se debe ser capaz de identificar oportunidades de inversión con alto potencial de rendimiento y comprender los riesgos asociados.

Tolerancia al riesgo: Es importante tener una alta tolerancia al riesgo, ya que las pérdidas potenciales son mayores con el apalancamiento. Los inversores deben ser capaces de afrontar pérdidas significativas sin que esto afecte su capacidad para cumplir con sus obligaciones financieras.

Planificación financiera sólida: Tener un plan financiero sólido, que incluya objetivos de inversión y estrategias de gestión de riesgos, es crucial para minimizar las consecuencias negativas del apalancamiento.

Si no se cumple con estos requisitos, es mejor evitar el uso de apalancamiento.

Si quieres conocer otros artículos parecidos a ¿Qué beneficios tiene el apalancamiento en inversiones? puedes visitar la categoría Apalancamiento.