¿Cómo saber si es pasivo o activo?

Cuando se trata de invertir en activos financieros, una de las decisiones más importantes que debemos tomar es si queremos adoptar una estrategia pasiva o activa.

Ambas opciones tienen sus ventajas y desventajas, y elegir la correcta dependerá de nuestros objetivos, nuestra tolerancia al riesgo y nuestra experiencia en inversión. Sin embargo, muchas personas se sienten confundidas al momento de determinar qué enfoque es el más adecuado para sus necesidades.

En este artículo, exploraremos las características clave de las inversiones pasivas y activas, y proporcionaremos consejos prácticos para ayudarte a determinar cuál es la mejor opción para ti.

¿Cómo saber si es pasivo o activo?

Determinar si una inversión es pasiva o activa es crucial para entender su enfoque y estrategia de gestión.

A continuación, te presentamos las características clave para identificar si una inversión es pasiva o activa.

Características de las inversiones pasivas

Las inversiones pasivas suelen tener las siguientes características:

- Indexación: Siguen un índice bursátil específico, como el S&P 500 o el IBEX 35, con el objetivo de replicar su comportamiento.

- Gestión automatizada: No hay un gestor que tome decisiones de inversión activas, sino que se sigue una estrategia predefinida.

- Costos bajos: Los costos de gestión son generalmente más bajos que los de las inversiones activas.

- Rendimiento a largo plazo: Se enfocan en lograr un rendimiento a largo plazo, en lugar de intentar superar el mercado en el corto plazo.

Características de las inversiones activas

Las inversiones activas, por otro lado, se caracterizan por:

- Gestión activa: Un gestor profesional toma decisiones de inversión basadas en su experiencia y análisis del mercado.

- Objetivo de superar el mercado: Se busca superar el rendimiento del mercado en general, en lugar de simplemente igualarlo.

- Costos más altos: Los costos de gestión suelen ser más altos que los de las inversiones pasivas.

- Flexibilidad: Los gestores pueden ajustar la estrategia de inversión según las condiciones del mercado.

Ventajas y desventajas de cada enfoque

A continuación, te presentamos una tabla comparativa de las ventajas y desventajas de las inversiones pasivas y activas:

| Inversión | Ventajas | Desventajas |

|---|---|---|

| Pasiva | Bajos costos, rendimiento a largo plazo, simplicidad | Puede no superar el mercado en el corto plazo, falta de flexibilidad |

| Activa | Oportunidad de superar el mercado, flexibilidad, gestión profesional | Costos más altos, riesgo de no superar el mercado, dependencia del gestor |

¿Cómo preguntar si es activo o pasivo?

Determinar si una inversión es activa o pasiva es crucial para entender su enfoque y estrategia. En general, una inversión activa implica que un gestor o equipo de inversión toma decisiones activas para seleccionar activos y administrar la cartera, mientras que una inversión pasiva se basa en un índice o mercado específico y busca replicar su rendimiento.

Características de una inversión activa

Las inversiones activas suelen tener las siguientes características:

- Selección activa de activos: El gestor o equipo de inversión selecciona activos individuales o grupos de activos que consideran que tendrán un desempeño superior.

- Administración activa de la cartera: El gestor o equipo de inversión realizará ajustes en la cartera según sea necesario para aprovechar oportunidades o minimizar riesgos.

- Objetivos de rendimiento específicos: Las inversiones activas suelen tener objetivos de rendimiento específicos, como superar un índice de referencia o lograr un rendimiento determinado.

Características de una inversión pasiva

Por otro lado, las inversiones pasivas se caracterizan por:

- Índice de referencia: La inversión se basa en un índice de referencia, como el S&P 500, y busca replicar su rendimiento.

- No hay selección activa de activos: La composición de la cartera se establece según el índice de referencia y no se realizan selecciones activas de activos.

- Costo más bajo: Las inversiones pasivas suelen tener costos más bajos que las inversiones activas, ya que no se requiere un equipo de inversión para tomar decisiones.

Preguntas para determinar si es activo o pasivo

Para determinar si una inversión es activa o pasiva, puedes hacer las siguientes preguntas:

- ¿La inversión tiene un objetivo de rendimiento específico?

- ¿El gestor o equipo de inversión selecciona activos individuales o grupos de activos?

- ¿La inversión se basa en un índice de referencia?

¿Cómo saber si es activo o pasivo?

Determinar la naturaleza activa o pasiva de una inversión

Para determinar si una inversión es activa o pasiva, es necesario comprender las características clave de cada tipo de inversión.

Características de las inversiones activas

Las inversiones activas son aquellas en las que el inversor realiza un esfuerzo consciente y deliberado para gestionar y controlar su cartera de inversiones. Algunas características clave de las inversiones activas son:

- Se busca un rendimiento superior al mercado.

- Se requiere un seguimiento y ajuste regular de la cartera.

- Se puede elegir entre diferentes estrategias y tácticas de inversión.

Características de las inversiones pasivas

Las inversiones pasivas, por otro lado, son aquellas en las que el inversor no se esfuerza por gestionar y controlar su cartera de inversiones. Algunas características clave de las inversiones pasivas son:

- No se busca un rendimiento superior al mercado.

- No se requiere un seguimiento y ajuste regular de la cartera.

- Se sigue un enfoque de comprar y mantener a largo plazo.

Diferencias clave entre inversiones activas y pasivas

Es importante destacar las diferencias clave entre las inversiones activas y pasivas. Algunas de las diferencias clave son:

- Costos: Las inversiones activas suelen tener costos más altos que las pasivas.

- Rendimiento: Las inversiones activas buscan un rendimiento superior al mercado, mientras que las pasivas se centran en seguir el rendimiento del mercado.

- Esfuerzo: Las inversiones activas requieren un esfuerzo consciente y deliberado para gestionar y controlar la cartera, mientras que las pasivas no lo requieren.

¿Cuándo se debe es activo o pasivo?

¿Cuándo se debe ser activo o pasivo?

En el mundo de las inversiones, la estrategia de inversión se basa en la toma de decisiones informadas y la gestión de riesgos.

En este sentido, la elección entre ser activo o pasivo depende de varios factores, incluyendo los objetivos de inversión, el nivel de riesgo que se está dispuesto a asumir y el horizonte de inversión.

Estrategias activas vs pasivas

Las estrategias activas implican la selección activa de acciones, bonos u otros instrumentos financieros con el objetivo de superar el rendimiento del mercado. Esto requiere una gran cantidad de investigación, análisis y seguimiento continuo del mercado.

Por otro lado, las estrategias pasivas implican invertir en índices o fondos que siguen un índice específico, sin intentar superar el rendimiento del mercado.

Ventajas y desventajas de las estrategias activas

Las estrategias activas tienen varias ventajas, como:

- Flexibilidad: los inversionistas activos pueden ajustar rápidamente su cartera en respuesta a cambios en el mercado.

- Selección de acciones: los inversionistas activos pueden elegir acciones que creen que tienen un alto potencial de crecimiento.

- Gestión de riesgos: los inversionistas activos pueden diversificar su cartera para reducir el riesgo.

Sin embargo, también hay desventajas, como:

- Costos elevados: la gestión activa de una cartera puede generar costos más elevados.

- Riesgo de error: los inversionistas activos pueden cometer errores en la selección de acciones o en la gestión de la cartera.

Cuándo elegir una estrategia pasiva

Las estrategias pasivas son adecuadas para aquellos que:

- No tienen experiencia en inversiones: los fondos indexados ofrecen una forma sencilla de invertir en el mercado.

- No tienen tiempo para monitorear el mercado: los fondos indexados requieren poco o ningún seguimiento.

- Buscan una exposición diversificada: los fondos indexados ofrecen una exposición diversificada a diferentes sectores y mercados.

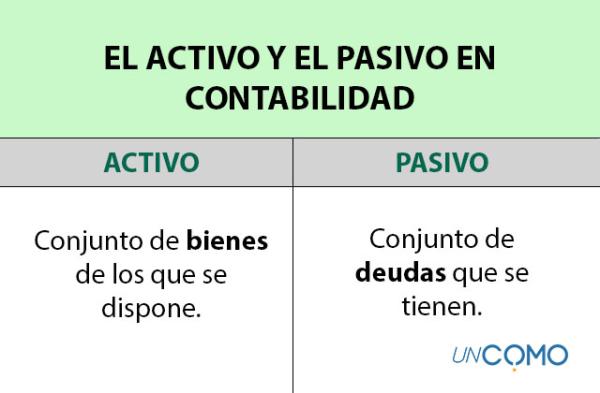

¿Cómo reconocer un pasivo?

Cómo reconocer un pasivo es una tarea importante en el análisis financiero y contable, ya que estos pueden tener un impacto significativo en la situación financiera de una empresa. Un pasivo es una deuda o obligación que una empresa debe pagar o cumplir en un futuro cercano o lejano.

A continuación, se presentan algunos indicadores para reconocer un pasivo.

Tipos de pasivos

Un pasivo se puede clasificar en dos categorías: pasivos corrientes y pasivos no corrientes. Los pasivos corrientes son aquellos que se espera pagar dentro de un año o dentro del ciclo normal de operaciones de la empresa, como los préstamos a corto plazo, las cuentas por pagar y los impuestos por pagar.

Por otro lado, los pasivos no corrientes son aquellos que no se espera pagar dentro de un año, como los préstamos a largo plazo y las obligaciones por pensiones.

Características de un pasivo

Un pasivo debe cumplir con ciertas características para ser reconocido como tal. A continuación, se presentan algunas de ellas:

- Obligación presente: La empresa debe tener una obligación presente de pagar o cumplir con una deuda.

- Probabilidad de pago: La empresa debe tener una probabilidad razonable de pagar o cumplir con la deuda.

- Monto medible: El monto de la deuda debe ser medible con un cierto grado de precisión.

Ejemplos de pasivos

A continuación, se presentan algunos ejemplos de pasivos que una empresa puede tener:

- Préstamos bancarios: La empresa puede tener préstamos bancarios a corto o largo plazo para financiar sus operaciones o inversiones.

- Cuentas por pagar: La empresa puede tener cuentas por pagar a proveedores o acreedores por bienes o servicios recibidos.

Preguntas frecuentes

¿Qué es la inversión pasiva y cómo se diferencia de la inversión activa?

La inversión pasiva se refiere a una estrategia de inversión que busca replicar el rendimiento de un índice o mercado en particular, sin tratar de superarlo. Esto se logra mediante la creación de un portafolio que tenga una composición similar a la del índice o mercado objetivo.

Por lo general, los fondos indexados o ETF (Exchange-Traded Funds) son ejemplos de inversiones pasivas. No requieren una gran cantidad de recursos ni habilidades para seleccionar acciones individuales, lo que reduce los costos y permite a los inversores aprovechar el crecimiento a largo plazo del mercado.

Por otro lado, la inversión activa implica la búsqueda de rendimientos superiores a los del mercado en general, mediante la selección de acciones individuales o la toma de decisiones de inversión basadas en la investigación y el análisis.

Los gestores de fondos activos intentan superar el rendimiento del mercado, lo que puede generar rendimientos más altos, pero también conlleva riesgos y costos más elevados.

¿Cómo saber si una inversión es pasiva o activa?

Para determinar si una inversión es pasiva o activa, es importante leer la documentación y los materiales de marketing proporcionados por el proveedor de la inversión. Si se describe como un fondo indexado o ETF, es probable que sea una inversión pasiva.

También puedes revisar la composición del portafolio, si se basa en un índice o mercado en particular, es una inversión pasiva. Por otro lado, si se describe como un fondo de inversión activa o se habla de una estrategia de inversión basada en la investigación y el análisis, es probable que sea una inversión activa.

También es importante revisar los costos y comisiones, ya que las inversiones pasivas suelen tener costos más bajos que las inversiones activas.

¿Cuáles son las ventajas de las inversiones pasivas?

Las inversiones pasivas ofrecen varias ventajas, como costos más bajos, ya que no se requiere una gran cantidad de recursos para la selección de acciones individuales.

También reducen el riesgo, ya que se basan en la composición del índice o mercado en particular, lo que proporciona una exposición diversificada.

Además, las inversiones pasivas no requieren una gran cantidad de habilidades o conocimientos, lo que las hace accesibles para inversores principiantes. También ofrecen transparencia, ya que la composición del portafolio es clara y fácil de entender.

¿Cuándo es conveniente elegir una inversión activa?

Aunque las inversiones pasivas pueden ser atractivas para muchos inversores, hay situaciones en las que una inversión activa puede ser más conveniente. Si se busca un rendimiento específico, como una renta fija o un crecimiento agresivo, una inversión activa puede ser más adecuada.

También si se tiene una gran cantidad de recursos y habilidades, un gestor de fondos activo puede aprovechar sus habilidades y conocimientos para generar rendimientos superiores.

Además, si se busca una estrategia de inversión personalizada, una inversión activa puede ser más adecuada, ya que se puede adaptar a las necesidades y objetivos específicos del inversor.

Si quieres conocer otros artículos parecidos a ¿Cómo saber si es pasivo o activo? puedes visitar la categoría ACTIVOS.