¿Qué es el apalancamiento 1 a 100?

En el fascinante mundo financiero, el apalancamiento juega un papel crucial. Es una herramienta poderosa que permite a los operadores multiplicar sus ganancias potenciales, pero también conlleva un alto riesgo de pérdidas.

Uno de los tipos de apalancamiento más comunes es el apalancamiento 1 a 100. En este artículo, nos adentraremos en las complejidades de este concepto, explorando qué es, cómo funciona y sus implicaciones para los operadores.

El poder multiplicador del apalancamiento 1:100

¿Cómo funciona el apalancamiento 1:100?

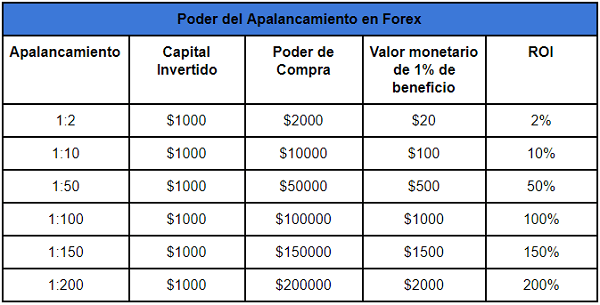

El apalancamiento 1:100 es una estrategia financiera que permite aumentar el potencial de ganancias de una inversión multiplicando por 100 la cantidad inicial. Esto significa que por cada dólar invertido, el usuario puede controlar $100 en activos.

Por ejemplo, si inviertes $100 con un apalancamiento 1:100, en realidad estarás controlando $10,000 en activos. Si el precio de estos activos aumenta un 1%, tu ganancia será de $100, lo que representa un rendimiento del 100% sobre tu inversión inicial.

| Inversión Inicial | Apalancamiento | Valor Controlado | Ganancia (1% de aumento) | Rendimiento |

|---|---|---|---|---|

| $100 | 1:100 | $10,000 | $100 | 100% |

Riesgos asociados al apalancamiento 1:100

El apalancamiento 1:100 aumenta significativamente el riesgo. Si el precio de los activos baja, la pérdida también se multiplicará por 100. Un descenso del 1% en el valor de los activos resultaría en una pérdida total de tu inversión inicial.

Es esencial comprender que el apalancamiento no es una estrategia para principiantes. Se requiere un conocimiento profundo del mercado, habilidades de gestión de riesgos y tolerancia a la pérdida.

| Pérdida (1% de disminución) | Rendimiento |

|---|---|

| $100 | -100% |

Ejemplos de apalancamiento 1:100

El apalancamiento 1:100 se encuentra en diferentes instrumentos financieros, como:

Contratos por diferencias (CFDs): Permiten operar con el movimiento de precios de activos subyacentes sin poseerlos directamente.

Futuros: Contratos que obligan a comprar o vender un activo a un precio determinado en una fecha futura.

Opciones: Contratos que dan derecho a comprar o vender un activo a un precio determinado en una fecha futura.

Es fundamental investigar a fondo los productos financieros que ofrecen apalancamiento antes de invertir, comprender los riesgos involucrados y contar con una estrategia de gestión de riesgos sólida.

¿Cuál es el apalancamiento más recomendable?

¿Qué es el apalancamiento?

El apalancamiento es una herramienta financiera que permite aumentar el rendimiento de una inversión utilizando deuda o préstamos. En términos simples, el apalancamiento te permite controlar una mayor cantidad de activos con una inversión inicial menor.

Factores a considerar para determinar el apalancamiento más recomendable

- Tolerancia al riesgo: El nivel de apalancamiento que se puede asumir depende de tu capacidad para aceptar pérdidas. Un mayor apalancamiento implica un mayor riesgo, ya que las ganancias se amplifican, pero las pérdidas también se pueden magnificar.

- Objetivos financieros: Define claramente tus metas financieras y el plazo para alcanzarlas. El apalancamiento puede ser una herramienta útil para acelerar el crecimiento de tu patrimonio, pero es importante tener en cuenta que el riesgo asociado también aumenta.

- Situación financiera: Tu capacidad de pago es crucial para tomar decisiones de apalancamiento. Es importante analizar tu flujo de caja, deudas existentes y capacidad de pago para evitar situaciones de sobreendeudamiento.

Tipos de apalancamiento y sus riesgos

- Apalancamiento financiero: Se refiere al uso de deuda para financiar inversiones. Los riesgos incluyen un mayor pago de intereses, mayor riesgo de insolvencia y la posibilidad de perder el activo si no se puede cubrir la deuda.

- Apalancamiento operativo: Se basa en el uso de activos fijos para aumentar la producción. El riesgo principal es la capacidad para generar suficientes ingresos para cubrir los costos fijos asociados a la inversión.

- Apalancamiento comercial: Implica el uso de crédito comercial para financiar la compra de inventario o productos. Este tipo de apalancamiento puede aumentar la rentabilidad, pero conlleva el riesgo de una disminución en el flujo de caja si no se pueden recuperar las ventas a tiempo.

¿Qué significa apalancamiento 1:50?

¿Qué es el apalancamiento?

El apalancamiento es una herramienta financiera que permite a los inversores controlar una mayor cantidad de activos con un capital inicial menor. Es decir, te permite comprar más acciones, divisas o cualquier otro activo con una inversión menor.

¿Qué significa un apalancamiento de 1:50?

Un apalancamiento de 1:50 significa que por cada euro que inviertas, puedes controlar 50 euros en el mercado. Por ejemplo, si inviertes 100 euros con un apalancamiento de 1:50, estarás operando con 5.000 euros (100 x 50).

- Aumenta el potencial de ganancias: Con un apalancamiento de 1:50, una pequeña variación en el precio del activo puede generar ganancias significativas.

- Aumenta el riesgo: El apalancamiento también amplifica las pérdidas. Una pequeña variación en el precio del activo en contra de tu posición puede generar pérdidas mucho mayores.

- Requiere un mayor conocimiento y experiencia: Es esencial tener un conocimiento profundo del mercado y de los instrumentos financieros para utilizar el apalancamiento de forma eficiente.

¿Cuándo se utiliza el apalancamiento de 1:50?

El apalancamiento de 1:50 es utilizado principalmente en el trading de divisas (Forex) y contratos por diferencia (CFD). Este tipo de apalancamiento es considerado alto y arriesgado. Se recomienda utilizarlo solo por traders experimentados con una alta tolerancia al riesgo.

¿Qué es el apalancamiento 1/200?

¿Qué significa apalancamiento 1/200?

El apalancamiento 1/200, también conocido como apalancamiento de 200:1, es una medida que se utiliza en el trading de Forex para describir la relación entre el capital del trader y el tamaño total de la posición que puede operar. En este caso, por cada $1 que el trader deposita, puede controlar $200 en el mercado.

Ventajas del apalancamiento 1/200

- Mayor potencial de ganancias: Al controlar una posición mucho mayor con un capital menor, las ganancias potenciales se multiplican. Por ejemplo, si un trader invierte $100 en una posición con apalancamiento 1/200 y el precio del activo sube un 1%, la ganancia sería de $200 (1% de $200).

- Acceso a mayores posiciones: El apalancamiento permite a los traders operar con posiciones más grandes de lo que podrían hacerlo con su capital inicial, lo que puede ser especialmente útil para aprovechar las tendencias del mercado.

- Flexibilidad en la gestión de riesgos: El apalancamiento permite ajustar el tamaño de la posición y el riesgo asumido en función de las estrategias del trader.

Riesgos del apalancamiento 1/200

- Riesgo de pérdida total: Al controlar una posición mucho mayor que el capital invertido, las pérdidas potenciales también se amplifican. Si el precio del activo se mueve en contra del trader, las pérdidas pueden superar el capital inicial y generar un saldo negativo en la cuenta.

- Mayor volatilidad: El apalancamiento aumenta la volatilidad de la cuenta, lo que puede llevar a movimientos bruscos en el saldo y generar estrés para el trader.

- Margenes de mantenimiento: Los brokers suelen establecer márgenes de mantenimiento que el trader debe mantener en su cuenta para evitar liquidaciones. Si el saldo cae por debajo del margen de mantenimiento, la posición puede ser cerrada automáticamente, generando una pérdida significativa.

¿Qué pasa si el apalancamiento es 1?

¿Qué significa un apalancamiento de 1?

Un apalancamiento de 1 indica que no se utiliza ningún apalancamiento financiero. En otras palabras, la empresa está financiando sus operaciones únicamente con capital propio.

- No hay deuda: Una empresa con un apalancamiento de 1 no tiene deuda. Esto significa que no tiene que pagar intereses a los prestamistas, lo que puede aumentar sus ganancias.

- Menor riesgo financiero: Al no tener deuda, la empresa tiene un menor riesgo financiero. Esto significa que es menos probable que tenga problemas para pagar sus deudas si sus ganancias disminuyen.

- Menor potencial de crecimiento: El apalancamiento puede ser una herramienta útil para aumentar el rendimiento de la inversión. Una empresa con un apalancamiento de 1 no tiene la posibilidad de utilizar este tipo de estrategia.

Ventajas del apalancamiento 1

- Mayor estabilidad financiera: Al no tener deuda, la empresa es más estable financieramente. Esto la hace menos vulnerable a las crisis económicas y a los cambios en las tasas de interés.

- Mayor flexibilidad: Sin deuda, la empresa tiene mayor flexibilidad para tomar decisiones estratégicas. No tiene que preocuparse por los pagos de intereses, lo que le permite invertir en proyectos a largo plazo o diversificar sus operaciones.

- Mayor atractivo para los inversores: Las empresas con un apalancamiento bajo suelen ser más atractivas para los inversores, ya que representan un menor riesgo. Esto puede traducirse en una mejor valoración de la empresa y en un mayor acceso a capital.

Desventajas del apalancamiento 1

- Menor rentabilidad potencial: Si bien un apalancamiento de 1 ofrece mayor estabilidad, también limita el potencial de crecimiento de la empresa. Esto se debe a que no se puede utilizar la deuda para amplificar el retorno de la inversión.

- Menor capacidad de inversión: Al no tener deuda, la empresa tiene menos capacidad de inversión. Esto puede ser un problema si la empresa necesita capital para financiar nuevos proyectos o para expandir sus operaciones.

- Dificultad para competir: En algunos sectores, la competencia se basa en el uso del apalancamiento. Una empresa con un apalancamiento de 1 puede tener dificultades para competir con empresas que utilizan la deuda para financiar su crecimiento.

Preguntas frecuentes

¿Qué es el apalancamiento 1 a 100?

El apalancamiento 1 a 100 se refiere a una estrategia de inversión donde se utiliza un préstamo para aumentar la exposición a un activo específico. En este caso, por cada dolar invertido, se solicita un préstamo de cien dólares adicionales, lo que resulta en un apalancamiento de 100 a 1.

Por ejemplo, si se invierten 1000 dólares en un activo, se solicita un préstamo de 100.000 dólares adicionales, lo que lleva a una inversión total de 101.000 dólares. Si el activo aumenta un 10%, la inversión se incrementa en 10.100 dólares, lo que significa un rendimiento del 10,1% sobre la inversión inicial de 1000 dólares.

Sin embargo, es importante tener en cuenta que el apalancamiento también amplifica las pérdidas. Si el activo cae un 10%, la inversión perdería 10.100 dólares, lo que representa una pérdida del 10,1% sobre la inversión inicial.

¿Cómo funciona el apalancamiento 1 a 100?

El apalancamiento 1 a 100 funciona mediante la obtención de un préstamo para aumentar la exposición a un activo. En el caso de 1 a 100, por cada dólar de capital propio, se solicita un préstamo de 100 dólares.

Por ejemplo, si se invierten 1000 dólares en un activo, se solicita un préstamo de 100.000 dólares adicionales, lo que lleva a una inversión total de 101.000 dólares.

El préstamo se utiliza para comprar más unidades del activo, lo que aumenta la exposición a la inversión. Si el activo aumenta en valor, las ganancias serán mayores debido a la mayor cantidad de unidades en posesión.

Sin embargo, es importante recordar que el apalancamiento también amplifica las pérdidas. Si el activo cae en valor, las pérdidas serán mayores debido a la mayor cantidad de unidades en posesión.

¿Cuáles son los riesgos del apalancamiento 1 a 100?

El apalancamiento 1 a 100 conlleva un alto riesgo debido a su alto multiplicador. Algunos de los principales riesgos incluyen:

Pérdidas ampliadas: Si el activo cae en valor, las pérdidas serán mayores debido al apalancamiento. Un pequeño movimiento desfavorable en el mercado puede resultar en pérdidas significativas.

Llamadas de margen: Los prestamistas pueden requerir que se añada más capital a la cuenta si el valor del activo cae por debajo de un cierto nivel.

Riesgo de liquidación: Si el valor del activo cae por debajo de un cierto nivel, el prestamista puede liquidar la posición, lo que puede resultar en una pérdida total de la inversión.

Costos de interés: Los préstamos apalancados generalmente conllevan tasas de interés, lo que puede erosionar las ganancias.

Fluctuaciones de mercado: El apalancamiento 1 a 100 es altamente vulnerable a las fluctuaciones del mercado, lo que puede provocar pérdidas significativas en poco tiempo.

Es esencial comprender los riesgos involucrados antes de utilizar el apalancamiento 1 a 100.

¿Cuándo es adecuado utilizar el apalancamiento 1 a 100?

El apalancamiento 1 a 100 puede ser adecuado para inversores experimentados que comprenden los riesgos involucrados y tienen una alta tolerancia al riesgo. Es importante destacar que este tipo de apalancamiento no es para principiantes o inversores con una baja tolerancia al riesgo.

El apalancamiento 1 a 100 puede ser apropiado en ciertas situaciones, como:

Operaciones a corto plazo: El apalancamiento 1 a 100 puede ser útil para operaciones a corto plazo donde se espera una ganancia rápida.

Inversiones en activos de alto crecimiento: El apalancamiento puede utilizarse para invertir en activos que se espera que crezcan rápidamente, como las acciones de pequeñas empresas o el mercado de valores.

Aprovechar oportunidades de mercado: El apalancamiento puede utilizarse para aprovechar oportunidades de mercado a corto plazo.

Sin embargo, es fundamental comprender los riesgos y la gestión de riesgos. La utilización del apalancamiento 1 a 100 requiere una planificación cuidadosa, una estrategia definida y una gestión de riesgos sólida.

Si quieres conocer otros artículos parecidos a ¿Qué es el apalancamiento 1 a 100? puedes visitar la categoría Apalancamiento.