¿Cuáles son los tres tipos de ahorro?

Ante la necesidad de contar con seguridad financiera, el ahorro se convierte en un pilar fundamental. Existen diferentes tipos de ahorro que se adaptan a las metas y circunstancias individuales. En este artículo, nos adentraremos en los tres tipos principales de ahorro, analizando sus características, beneficios y aplicaciones. Ya sea para emergencias, metas a largo plazo o inversiones, conocer estos tipos nos permitirá gestionar nuestros recursos de manera efectiva, asegurando un futuro financiero estable.

Conoce las estrategias más comunes para gestionar tu dinero

Ahorro a corto plazo: para tus metas inmediatas

El ahorro a corto plazo se centra en objetivos que deseas alcanzar en un periodo de tiempo relativamente breve, como:

Pagar una deuda: Eliminar una tarjeta de crédito o un préstamo personal.

Viajar: Planificar un viaje de vacaciones o un viaje de negocios.

Compra de un artículo: Adquirir un electrodoméstico, un vehículo o cualquier otra cosa que necesites.

| Tipo de ahorro | Características | Ejemplo |

|---|---|---|

| Ahorro de emergencia | Cubre gastos inesperados como problemas médicos o reparaciones del hogar. Se mantiene en una cuenta de fácil acceso. | Un fondo de emergencia de 3 meses de gastos mensuales. |

| Ahorro para una meta específica | Dedicado a un objetivo concreto, como comprar un coche o viajar. Se puede guardar en una cuenta de ahorro tradicional o un fondo de inversión. | Ahorrar para el pago inicial de una casa. |

Ahorro a mediano plazo: construyendo un futuro sólido

El ahorro a mediano plazo se enfoca en objetivos que requieren un horizonte de tiempo más amplio, por ejemplo:

Educación: Financiar estudios superiores o cursos de capacitación.

Inversión: Comenzar a invertir en el mercado de valores o bienes raíces.

Pensión: Asegurar una fuente de ingresos para la jubilación.

| Tipo de ahorro | Características | Ejemplo |

|---|---|---|

| Ahorro para la educación | Dedicado a cubrir los gastos de la educación de los hijos o la propia formación. Se pueden usar cuentas de ahorro para la educación (529) o fondos de inversión. | Ahorrar para el pago de la universidad de los hijos. |

| Ahorro para la vivienda | Se destina a financiar la compra de una vivienda. Se pueden usar cuentas de ahorro tradicionales, fondos de inversión o préstamos hipotecarios. | Ahorrar para el pago inicial de una casa. |

Ahorro a largo plazo: asegurando tu futuro

El ahorro a largo plazo se orienta a objetivos a largo plazo que requieren un horizonte de tiempo extenso, como:

Jubilación: Garantizar un nivel de vida cómodo durante la jubilación.

Legado: Dejar un patrimonio a los herederos.

| Tipo de ahorro | Características | Ejemplo |

|---|---|---|

| Ahorro para la jubilación | Se destina a financiar los gastos de la jubilación. Se pueden usar cuentas de retiro individuales (IRA), planes 401(k) o fondos de inversión. | Ahorrar para tener una pensión que te permita mantener tu nivel de vida en la jubilación. |

| Ahorro para un legado | Se destina a dejar un patrimonio a los herederos. Se pueden usar cuentas de fideicomiso, inversiones en bienes raíces o seguros de vida. | Ahorrar para dejar un fondo de estudios a los hijos o una herencia a los familiares. |

¿Cuáles son los principales tipos de ahorro que existen?

Ahorro Tradicional

El ahorro tradicional se caracteriza por su enfoque en la seguridad y estabilidad. Este tipo de ahorro suele ofrecer rendimientos moderados pero garantizados, lo que lo convierte en una opción ideal para quienes buscan preservar su capital a largo plazo.

- Cuentas de ahorro: Son cuentas bancarias que ofrecen un interés por el dinero depositado, pero generalmente con rendimientos bajos. Son ideales para guardar dinero de forma accesible y segura.

- Depósitos a plazo fijo: Se trata de depósitos que se comprometen a mantener durante un período determinado, recibiendo un interés fijo preestablecido. Ofrecen un rendimiento mayor que las cuentas de ahorro, pero el dinero no es accesible durante el plazo.

- Bonos del Tesoro: Son títulos de deuda emitidos por el gobierno, con un rendimiento y vencimiento predefinidos. Son considerados inversiones seguras con baja probabilidad de pérdida.

Ahorro de Inversión

El ahorro de inversión busca generar un crecimiento del capital a través de la compra de activos financieros con potencial de rentabilidad. Este tipo de ahorro implica un mayor riesgo, pero también ofrece la posibilidad de obtener mayores ganancias.

- Acciones: Representan la propiedad parcial de una empresa. Su valor fluctúa según el desempeño de la compañía y del mercado en general.

- Fondos mutuos: Son instrumentos que permiten invertir en una cartera diversificada de acciones, bonos u otros activos. Ofrecen una forma accesible de acceder a inversiones diversificadas.

- Bienes raíces: La compra de propiedades como casas, terrenos o locales comerciales puede generar rentas, apreciación del valor y beneficios fiscales.

Ahorro Previsional

El ahorro previsional se centra en la planificación financiera para la etapa de jubilación. Consiste en destinar recursos a planes o fondos de pensiones, con el objetivo de asegurar ingresos durante la vejez.

- Planes de pensiones privados: Permiten acumular capital a través de aportaciones regulares que se invierten en diferentes activos financieros.

- Fondos de pensiones: Se basan en un sistema de capitalización individual donde las aportaciones del trabajador se invierten en activos financieros para generar un fondo que se utiliza para financiar su pensión.

- Aportaciones a seguros de vida con cobertura de ahorro: Combinan protección por fallecimiento con un componente de ahorro que puede servir como complemento para la pensión.

¿Cuáles son los 3 tipos de ahorro voluntario con beneficio fiscal?

Plan de pensiones individual

El plan de pensiones individual es un producto de ahorro a largo plazo, cuyo objetivo es complementar la pensión pública en la jubilación. Las aportaciones realizadas a un plan de pensiones individual tienen un beneficio fiscal.

- Deducible en la declaración de la renta: En la declaración de la renta, las aportaciones realizadas a un plan de pensiones individual se pueden deducir en la base imponible, lo que permite pagar menos impuestos.

- No tributa hasta la jubilación: Las rentas generadas por un plan de pensiones individual no tributan hasta que se cobra la pensión, lo que permite evitar impuestos durante el periodo de ahorro.

- Flexibilidad en las aportaciones: Se puede elegir el importe de las aportaciones y la frecuencia de las mismas, lo que permite adaptar el plan de pensiones individual a las necesidades de cada persona.

Planes de previsión asegurados

Un plan de previsión asegurado es un contrato de seguro de vida que ofrece una protección adicional a la familia en caso de fallecimiento del asegurado, además de un plan de ahorro para el futuro.

- Deducible en la declaración de la renta: Las primas pagadas por el plan de previsión asegurado se pueden deducir en la base imponible, lo que permite pagar menos impuestos.

- Protección ante fallecimiento: En caso de fallecimiento del asegurado, la familia recibe una cantidad económica que puede ser útil para cubrir gastos funerarios o para afrontar el futuro.

- Rentabilidad asegurada: La rentabilidad del plan de previsión asegurado está asegurada, lo que garantiza un retorno de la inversión.

Fondos de inversión

Los fondos de inversión permiten invertir en una cartera de activos, como acciones, bonos o bienes inmuebles, a través de un solo producto. Algunos fondos de inversión ofrecen beneficios fiscales a los ahorradores.

- Tributación diferenciada: Las ganancias obtenidas por la venta de participaciones de un fondo de inversión tributan a un tipo reducido, dependiendo del plazo de inversión.

- Diversificación de la cartera: Los fondos de inversión permiten diversificar el riesgo, al invertir en una gran variedad de activos.

- Acceso a mercados globales: A través de un fondo de inversión, se puede acceder a mercados financieros de todo el mundo, sin necesidad de tener experiencia previa en inversiones.

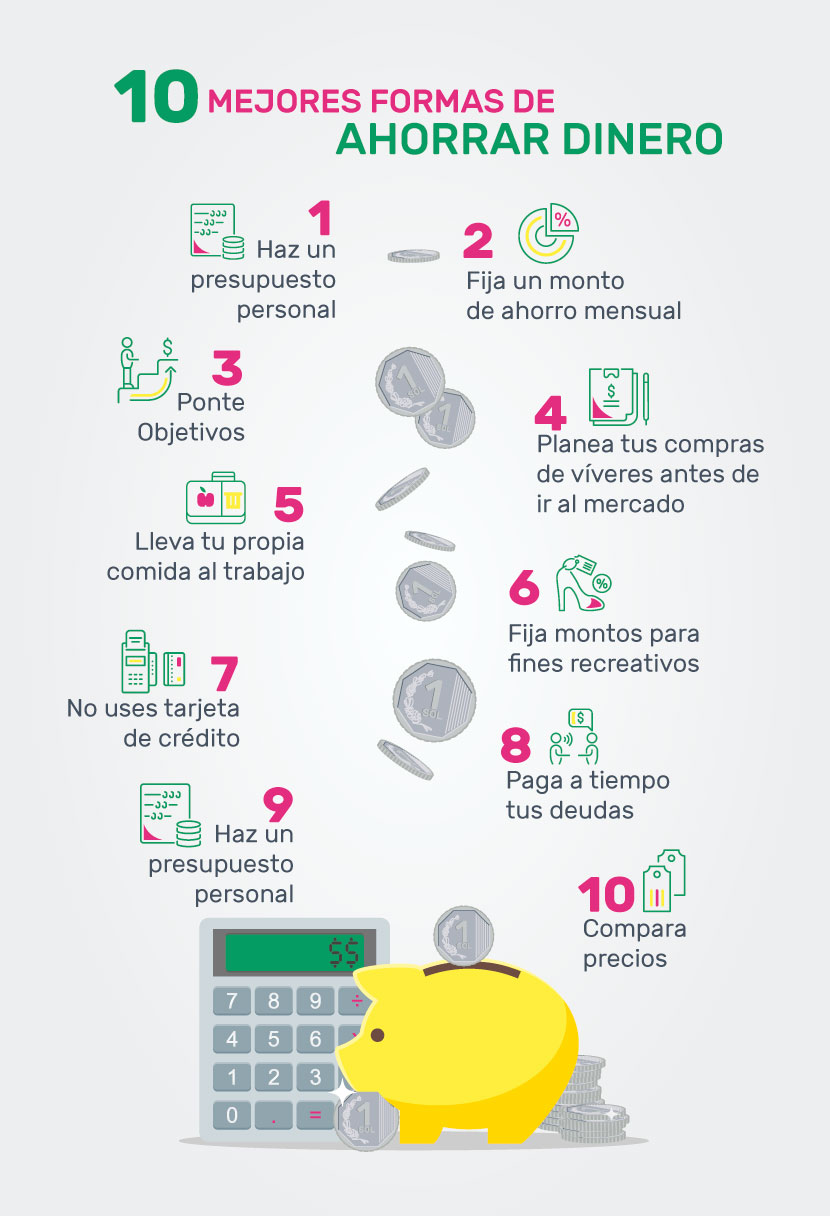

¿Cuál es la mejor forma de ahorrar dinero?

Crear un presupuesto y seguirlo

El primer paso para ahorrar dinero es saber a dónde va tu dinero. Crea un presupuesto que te permita controlar tus ingresos y gastos. Un presupuesto efectivo debe incluir:

- Tus ingresos: Registra todos tus ingresos mensuales, como tu salario, ingresos por alquiler, etc.

- Tus gastos: Categoriza tus gastos en necesidades (alimentación, vivienda, transporte) y deseos (entretenimiento, viajes, compras).

- Ajusta tus gastos: Identifica áreas donde puedas recortar gastos sin afectar tu calidad de vida. Busca alternativas más económicas, como cocinar en casa en lugar de comer fuera.

- Monitoriza tu progreso: Revisa tu presupuesto periódicamente para asegurarte de que estás dentro de tus metas y que tus gastos no están superando tus ingresos.

Automatizar tus ahorros

Una de las mejores formas de asegurar que estás ahorrando dinero es automatizar el proceso. Configura transferencias automáticas regulares de tu cuenta corriente a tu cuenta de ahorros. Esto te ayudará a formar el hábito de ahorrar y evitará que gastes ese dinero.

- Establece un objetivo de ahorro: Define una cantidad específica que deseas ahorrar cada mes.

- Configura transferencias automáticas: Programa transferencias periódicas desde tu cuenta corriente a tu cuenta de ahorros.

- Aumenta tus transferencias gradualmente: Si puedes, incrementa la cantidad que ahorras cada mes para acelerar tu progreso.

Buscar alternativas más económicas

Hay muchas maneras de reducir tus gastos sin sacrificar tu calidad de vida. Busca alternativas más económicas para las cosas que necesitas y quieres.

- Compra productos de segunda mano: Si necesitas muebles o electrodomésticos, considera comprarlos de segunda mano en buen estado.

- Utiliza transporte público o bicicleta: Reduce tus gastos en gasolina y estacionamiento.

- Cocina en casa: Preparar tus propias comidas es mucho más económico que comer fuera.

- Busca ofertas y descuentos: Aprovecha las promociones y descuentos en tiendas y restaurantes.

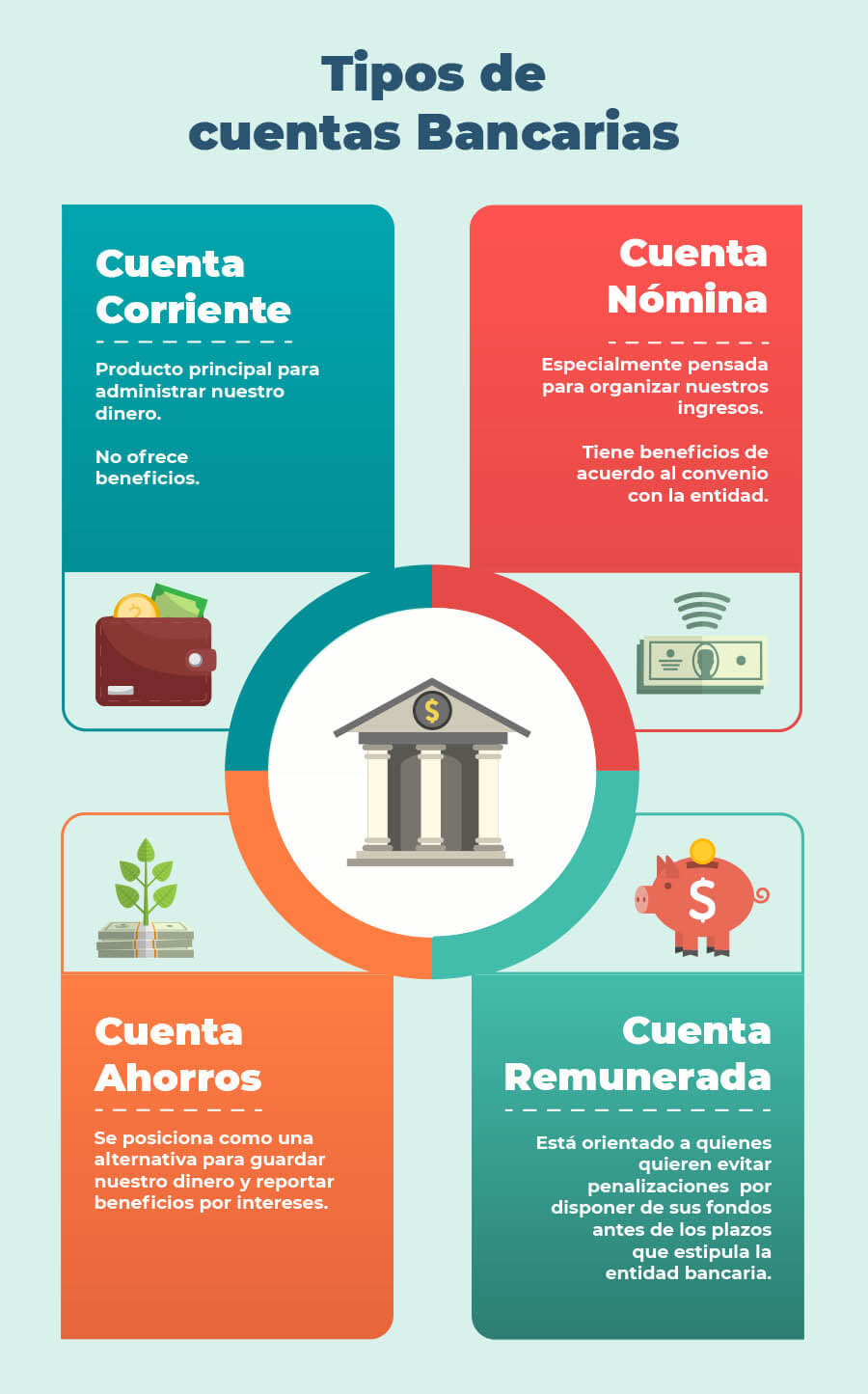

¿Qué tipos de ahorro hay en los bancos?

Cuentas de ahorro tradicionales

Las cuentas de ahorro tradicionales son la forma más común de ahorro bancario. Permiten a los clientes depositar dinero y ganar intereses, aunque generalmente ofrecen tasas de interés bajas. Su principal ventaja es la liquidez, ya que el dinero se puede retirar en cualquier momento sin penalización.

- Seguridad: Los bancos están regulados por el gobierno, lo que garantiza la seguridad de tu dinero.

- Accesibilidad: Son fáciles de abrir y usar, con servicios de banca en línea y aplicaciones móviles.

- Flexibilidad: Puedes depositar y retirar dinero según tus necesidades.

Cuentas de ahorro de alto rendimiento

Ofrecen una tasa de interés más alta que las cuentas de ahorro tradicionales, pero pueden tener requisitos mínimos de saldo o restricciones en el número de retiros permitidos. Son ideales para aquellos que buscan maximizar sus ganancias, pero requieren una mayor planificación.

- Mayor rendimiento: Las tasas de interés son más elevadas que las cuentas de ahorro tradicionales.

- Restricciones: Pueden tener requisitos de saldo mínimo o límites en las transacciones.

- Menor liquidez: Pueden imponer penalizaciones por retiros frecuentes.

Certificados de depósito (CD)

Son inversiones de plazo fijo en las que se compromete a mantener el dinero depositado por un período de tiempo determinado. A cambio, se obtiene una tasa de interés fija y generalmente más alta que las cuentas de ahorro. Son ideales para aquellos que buscan una inversión segura a largo plazo.

- Tasas de interés fijas: Ofrecen un rendimiento predecible y garantizado.

- Plazos fijos: No se puede retirar el dinero antes de la fecha de vencimiento sin penalización.

- Menos liquidez: No se puede acceder al dinero depositado hasta la fecha de vencimiento.

Preguntas frecuentes

¿Cuáles son los tres tipos de ahorro?

Es importante entender que no existe una clasificación única y universal para los tipos de ahorro. Sin embargo, una forma común de categorizarlos es según su plazo, liquidez y rendimiento:

Ahorro a corto plazo: Se caracteriza por su alta liquidez, es decir, la facilidad para acceder al dinero depositado. Se destina generalmente a cubrir gastos imprevistos o necesidades inmediatas. Ejemplos de este tipo de ahorro son las cuentas de ahorro tradicionales, las cuentas de ahorro a la vista o las tarjetas de prepago.

Ahorro a mediano plazo: Este tipo de ahorro se orienta a alcanzar metas financieras a mediano plazo, como la compra de un vehículo o un viaje. Su liquidez es menor que el ahorro a corto plazo, pero ofrece rendimientos ligeramente más altos. Algunos ejemplos son los fondos de inversión a corto plazo, las cuentas de ahorro a plazo fijo con plazos menores a un año o las inversiones en productos financieros con baja volatilidad.

Ahorro a largo plazo: Se destina a metas financieras a largo plazo, como la compra de una vivienda, la educación de los hijos o la jubilación. Presenta una baja liquidez y un mayor potencial de rendimiento. Este tipo de ahorro se caracteriza por inversiones en productos financieros con un mayor riesgo, como acciones, bonos o fondos de inversión a largo plazo.

¿En qué se diferencia el ahorro de la inversión?

El ahorro se refiere a la acción de guardar dinero en un lugar seguro y accesible para su uso futuro. El objetivo principal es preservar el valor del dinero a través del tiempo, evitando la depreciación causada por la inflación.

Por otro lado, la inversión implica el uso de dinero para adquirir activos que se espera generen un rendimiento a través del tiempo. El objetivo principal es aumentar el valor del capital inicial.

En resumen, el ahorro se centra en la seguridad y preservación del dinero, mientras que la inversión busca la multiplicación del capital a través de la obtención de rendimientos.

¿Qué tipo de ahorro es el más adecuado para mí?

La elección del tipo de ahorro más adecuado depende de tus objetivos financieros, tolerancia al riesgo y situación personal.

Si buscas liquidez y seguridad para cubrir gastos imprevistos o necesidades inmediatas, el ahorro a corto plazo es el más adecuado.

Si tu objetivo es alcanzar metas a mediano plazo, como la compra de un vehículo o un viaje, el ahorro a mediano plazo te permite obtener rendimientos ligeramente más altos.

Si buscas construir un patrimonio a largo plazo, como la compra de una vivienda o la jubilación, el ahorro a largo plazo te ofrece un mayor potencial de rendimiento, aunque también presenta un mayor riesgo.

¿Cuáles son las ventajas y desventajas de cada tipo de ahorro?

Cada tipo de ahorro presenta ventajas y desventajas que debes considerar al tomar una decisión.

Ahorro a corto plazo: Ventajas: Alta liquidez, fácil acceso al dinero. Desventajas: Bajo rendimiento, vulnerable a la inflación.

Ahorro a mediano plazo: Ventajas: Rendimiento moderado, mayor seguridad que las inversiones de alto riesgo. Desventajas: Liquidez limitada, menor potencial de rendimiento que las inversiones a largo plazo.

Ahorro a largo plazo: Ventajas: Mayor potencial de rendimiento, ideal para alcanzar objetivos financieros a largo plazo. Desventajas: Baja liquidez, mayor riesgo de pérdidas.

Si quieres conocer otros artículos parecidos a ¿Cuáles son los tres tipos de ahorro? puedes visitar la categoría PLANIFICACIÓN FINANCIERA.